El impuesto de sucesiones y donaciones

La Normativa del Impuesto de Sucesiones

Es impuesto de sucesiones es un tributo del estado y, por tanto, cualquier heredero que quiera recibir una herencia en España, deberá pagar este impuesto.

Se encuentra regulado en la Ley 29/1987 de 18 de diciembre (Impuesto de Sucesiones y Donaciones).

Por tanto, todo incremento patrimonial que cualquier ciudadado (persona física) obtenga ya sea por herencia, donación o legado debe ser gravado.

Si en cambio, en vez de ser un ciudadano la que se beneficia de una herencia, es una empresa (persona física) no hay que pagar este impuesto, sino el Impuesto de Sociedades.Es impuesto que el estado ha cedido a las Comunidades Autónomas por lo que existen muchas diferencias en caso de heredar, y todo depende de en qué sitio de España nos encontremos.

Por ejemplo, es muy diferente heredar en Sevilla que en Madrid.

Así, los territorios aplican a este impuesto bonificaciones o reducciones (por ejemplo Madrid), que hacen que las desigualdades sean muy significativas entre Comunidades Autónomas.

¿Cuándo tienes que liquidar el Impuesto de Sucesiones y Donaciones?

Los tres casos en los que se ha de liquidar este tributo son:

- Si te beneficias de un seguro de vida.

- Si te hacen una donación (adquisición intervivos).

- Por su puesto si recibes una herencia (adquisición mortis causa).

¿Quién debe pagar este impuesto?

Están obligados al pago del Impuesto a título de contribuyentes:

- En un seguro de vida debe pagarlo el que se beneficie del seguro.

- En una donación en vida debe liquidar el impuesto de sucesiones el donatario (quien recibe los bienes)

- En una herencia tienen que pagarlo los herederos.

¿Qué plazo tengo para pagar el impuesto?

Como todos los impuestos, siempre tenemos un plazo para pagarlos, en este caso se distingue entre una herencia y una donación, los plazos son diferentes.

Para las herencias disponemos de seis meses desde la fecha de defunción.

Para las donaciones el plazo para liquidar el impuesto de donaciones es mucho más reducido, solo tenemos treinta días hábiles desde que se hace la donación en la notaría.

¿Puedo pedir una prórroga para pagarlo?

Si puedes, pero únicamente en el caso del impuesto de sucesiones.

Como sabes tienes 6 meses para pagarlo, pero si dentro de los cinco primeros meses pides una prórroga, te darán otros seis meses para pagarlo, es decir, en total, tendrás un año para liquidar el impuesto de sucesiones.

¿Dónde hay que pagar el impuesto?

Impuesto de sucesiones

Si el difunto ha fallecido en Madrid, por ejemplo, el impuesto de sucesiones habrá que liquidarlo y pagarlo en Madrid, es decir, este impuesto se paga en el lugar donde el difunto tuvo su último domicilio habitual.

Si por el caso el causante no tenía domicilio habitual en España, el impuesto debe presentarse en:

- Organismo o delegación de Hacienda en Madrid.

- En el caso de que algún heredero tenga domicilio habitual en España, en la Comunidad donde resida, y si hay varios herederos, en la Comunidad de residencia habitual de cualquier de ellos.

Impuesto de donaciones

El impuesto de donaciones se paga en función de lo que se haya donado, un piso (bien inmueble), dinero (bien mueble).

Para el caso de se donen bienes inmuebles, se liquida en:

- La Comunidad Autónoma donde se encuentren los pisos.

- Si hay varias viviendas se hará en la Comunidad donde estén los pisos más caros.

- Si todos valen lo mismo y hay varios en varios lugares, en cualquier Comunidad.

- Si la vivienda está fuera de España, se liquida en la Delegación de Hacienda de Madrid.

Para el caso de que se donen bienes muebles (dinero), se presenta en:

- La Comunidad donde tengas tu domicilio habitual.

- Si varias personas reciben dinero y viven en sitios diferentes, se presenta en la Comunidad donde resida el donatario que reciba más dinero.

- Si todos reciben el mismo dinero, el cualquier Comunidad.

- Si nadie vive en España, en Madrid, en la delegación de Hacienda.

Para el caso de que se donen viviendas y dinero, se pagará el tributo

- En la Comunidad Autónoma donde se ubique el inmueble siempre que valga más que lo que se done en dinero.

- En la Comunidad Autónoma donde resida el legatario, si lo que recibe en dinero vale más que el inmueble donado.

Impuesto progresivo

El impuesto de sucesiones es un impuesto progresivo, cuanto más valgan los pisos y bienes relictos, mas se paga.

Lo valoran las Comunidades Autónomas.

Cómo calcularlo

El paso primero es calcular lo que vale el piso, es decir su base imponible, por ejemplo 100.000 €.

El segundo paso es aplicar las deducciones, por ejemplo, imagínate que las deducciones son 10.000 €

Con esta información ya disponemos de la cantidad a la que hay que aplicar el gravamen: 90. 000 €

El tercer paso es aplicar la escala, si fuera del 10 %, debes pagar 9.000 €

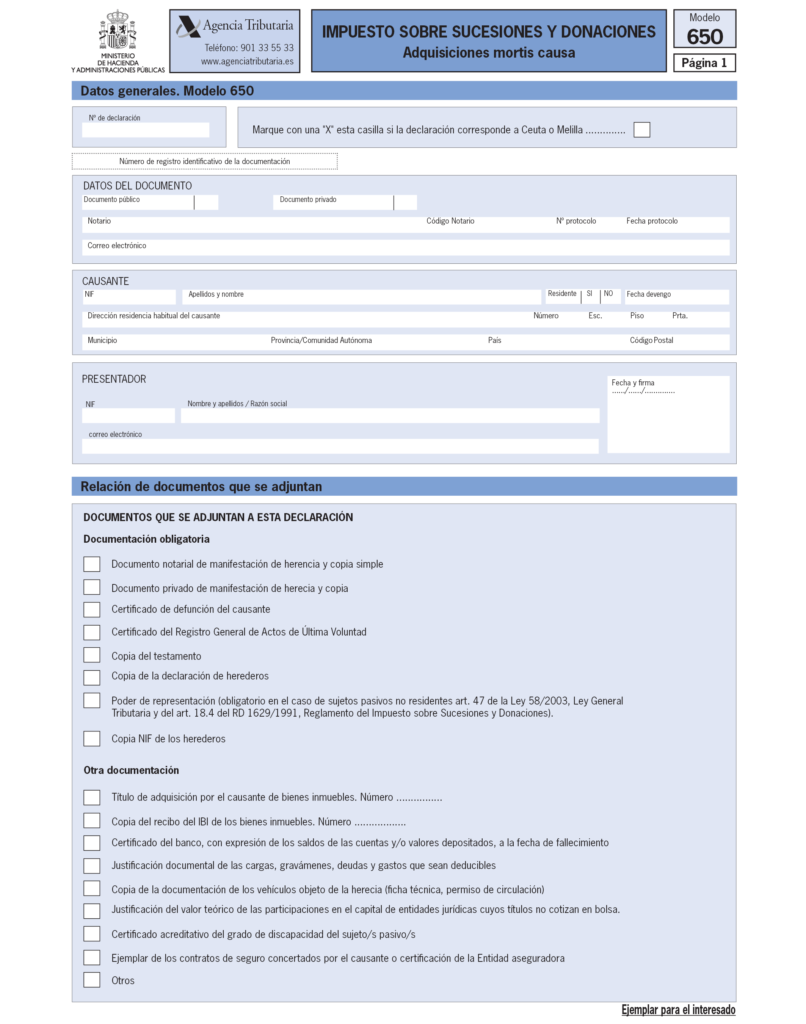

Modelo 650 del impuesto de sucesiones

¿Cuánto dinero tengo que pagar por heredar o donar?

Impuesto de sucesiones

Leyes estatales

Los factores a tener en cuenta para saber cúanto dinero tengo que pagar por el impuesto son:

A) Saber qué bienes compenen la herencia, es decir, la masa hereditaria y ésta se calcula sumando lo que valen todos los bienes (en el momento en el que se adquieren) y restando las cargas y deudas pendientes.

El resultado de esta operación se conoce como la base imponible del Impuesto de Sucesiones.

B) Realizar las reducciones pertinentes según el grado de parentesco con el fallecido o la clase de bien heredado.

Así, a la base imponeble, según el parentesco de los herederos se le aplican dichas reducciones, para obtener lo que se llama como base liquidable.

Estas reducciones para toda España son las siguientes:

- Grupo I.- A los descendientes y adoptados que tengan menos de 21 años de edad, 15. 956,87 euros, más 3.990,72 euros por cada año menos de 21.

- Grupo II.- A los descendientes y adoptados de 21 años o mayores, cónyuge y ascendientes, 15.956,87 euros.

- Grupo III.- A los hermanos, tíos, sobrinos, suegros, cuñados… 7.993,46 euros.

- Grupo IV.- A los primos o parientes más lejanos y a los extraños, no se aplica ninguna reducción.

Existen otro tipo de reducciones como por la clase del bien heredado (empresa, seguro de vida) o por minusvalía o discapacidad

De este modo por ejemplo un heredero que tenga más de 21 años y al que le toquen 50.000 € en una herencia, los primeros 15.956,87 € se encuentran exentos, por tanto, como base liquidable quedarían 34.043, 13 €. Si, además tuviera otro tipo de reducción, también habría que aplicarla.

C) Establecer la cuota tributaria. Se calcula aplicando a la base liquidable:

- El tipo aplicable que irá desde el 7,65% hasta el 34% en función del valor de la herencia.

- Un coeficiente multiplicador en función del patrimonio preexistente, que irá desde el 1 hasta el 2,4.

D) Importe a abonar. A la cuota tributaria se aplican las deducciones o bonificaciones legales. Una vez aplicadas se obtiene lo que hay que pagar por el impuesto.

Normativa autonómica:

A nivel autonómico, las reducciones y bonificaciones estatales pueden variar y mucho.

1) En cuanto a las reducciones aplicables a la base imponible:

Por ejemplo en Andalucía, existe una reducción autonómica para el cónyuge, los descendientes, adoptados y ascendientes, de 1.000.000 de euros. Si un hijo, cónyuge, pareja estable o ascendiente hereda hasta 1.000.000 euros no paga Impuesto de Sucesiones.

Ahora bien, en Aragón, Murcia y Castilla-La Mancha será de 15.956,87 euros sobre la base imponible.

En otras Comunidades varía entre los 16.000 euros y los 100.000 euros (Madrid, Baleares, Castilla-León, Valencia..).

Además en cada Comunidad se establecen otras reducciones sobre la base liquidable.

2) En cuanto a las bonificaciones sobre la cuota: También existen diferencias significativas entre comunidades autónomas.

Pero, ¿cuáles son las Comunidades Autónomas más baratas y más caras a efectos del Impuesto sobre Sucesiones?

Aunque no existe una norma clara que así lo determine, se puede decir que:

- Las comunidades más baratas son Andalucía, Canarias, Madrid, Extremadura, Murcia, Cataluña o La Rioja.

- Y entre las más caras, Aragón, Asturias, Castilla-León, Comunidad Valenciana o Castilla-La Mancha.

En este artículo podrás encontrar un análisis de la tributación del impuesto sobre sucesiones en cada una de las Comunidades Autónomas y territorios forales.

Leyes autonómicas

En cada Comunidad autónoma hay distintas reducciones y bonificaciones por lo que las diferencias pueden ser muy grandes.

A) Reducciones sobre la base imponible:

En la Comunidad de Andalucía hay una reducción para el cónyuge, descendientes, ascendientes y niños adoptados.

En Castilla la Mancha hay otra de unos 16.000 € sobre la base imponible.

En Madrid varía de los 16 hasta los cien mil euros.

Todo depende de cada Comunidad.

B) Bonificaciones sobre la cuota, donde también hay diferencias.

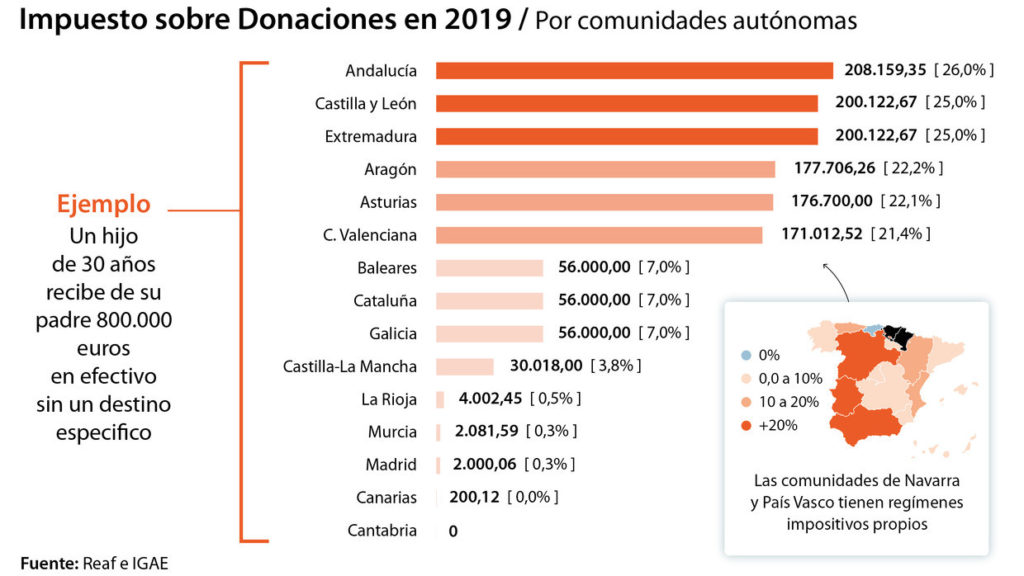

Impuesto de Donaciones

Leyes estatales

Este impuesto no tiene ninguna reducción.

El valor de los bienes de la herencia que se adquieren menos las deudas será la base imponible del tributo.

Leyes autonómicas

En Madrid las donaciones entre padres e hijos tienen una bonificación del 99%, se paga muy poco.

Solo hay que pagar el 1% de la cuota, pero para eso la donación hay que hacerla ante notario, justificar el origen del dinero, si es en metálico.